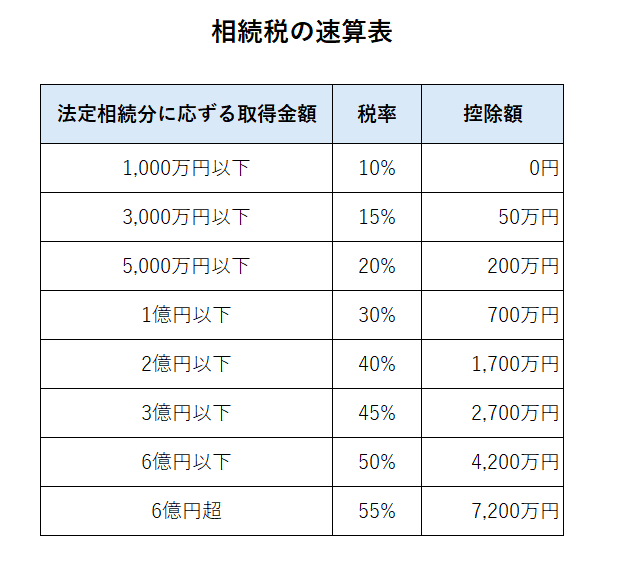

相続税の計算方法は、正味の遺産額から基礎控除額を差し引いた残りの額を民法に定める相続分により按分した額に税率を乗じます。この場合、民法に定める相続分は基礎控除額を計算するときに用いる法定相続人の数に応じて相続分(法定相続分)により計算されます。

目次

相続財産の合計額の計算

相続財産の合計額は、被相続人の本来の相続財産に

①みなし財産 ※1

を加算し

②非課税財産 ※2

を控除し

③相続時精算課税制度を選択した贈与財産

を加算し

④債務・葬式費用

を控除し

⑤相続開始前3年以内の贈与財産 ※3

を加算して計算します。

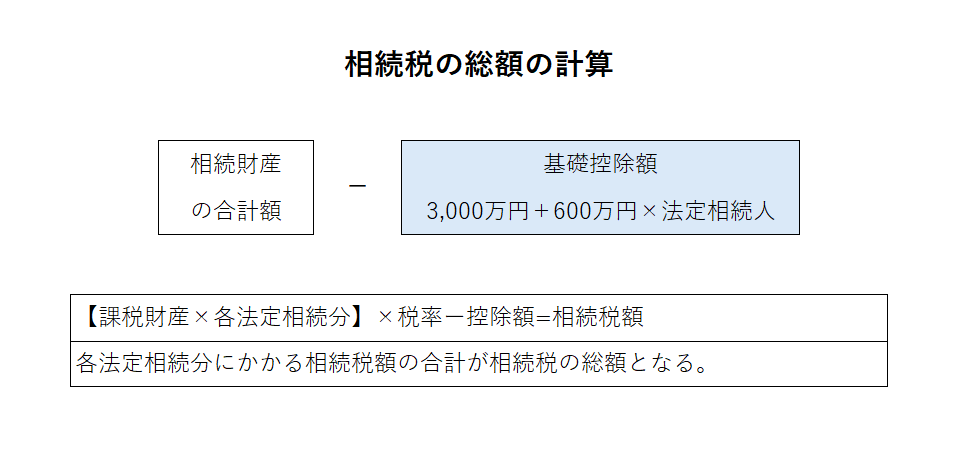

相続税の総額の計算

課税価格の合計額から、基礎控除額を控除し、法定相続人が民法規定による法定相続分に基づき相続したものと仮定して各人の税額計算を行い、それらを合計して相続税の総額を計算します。

納付税額の計算

上記で算出した相続税の総額を、各相続人が取得する相続財産に基づいて各人ごとに按分して、各相続人の相続税額を計算します。算出された各相続人の相続税額に各人に応じた各種の税額の加減算を行い、各人の納付税額が算出されます。

コメント